アジア地域へ越境EC進出する際に押さえておきたい、現地の決済事情と決済手段の選び方

アジア地域への越境EC市場は、ここ数年においても拡大を続けている。しかし、いざ進出しようとすると越境ECの3大原則である「言語」「決済」「物流事情」の壁が立ちはだかり、事業計画が行き詰まってしまいやすい。アジア地域での越境ECはデータ上で見ても可能性を秘めているが、成功を掴むには越境ECの3大原則について知り、しっかりと対策を立てておくことが必要となる。特に海外の決済事情は各国で異なるため、障害になりやすい部分だ。

そこで今回は、アジア地域へ進出する際に欠かせない現地の決済事情と決済手段の選び方について考え、整理していく。

※この記事は、アジア地域への決済代行サービス「NTTデータグローバル決済ゲートウェイ」を展開するNTTデータ社から情報提供を得て作成した記事である。アジア地域への進出する際の知っておきたい決済事情やヒントに関する資料は以下からダウンロード下さい。

アジア地域の越境EC市場

アジア地域の越境ECと聞いて思い浮かぶのは、まず中国だろう。経済産業省が行った「令和元年度電子商取引に関する市場調査」によると、2019年の中国におけるBtoC EC全体の市場規模は1兆9,348億USドル、日本円に換算するとおよそ209兆円となる。さらに同資料では中国における越境ECの利用度が42%とあるため、越境ECの市場規模はおよそ87兆円と推測できる。しかし、中国はECモールの売上が大半を占めており、自社サイトの売上がかなり少ないという特徴がある。数値だけを見れば確かに中国の市場は大きいが、モールでは決済手段が制限されるため、本記事の主旨である「越境ECの決済に関するノウハウ」からは外れてしまう。よってここからは、アジアの中でも現地事情を反映した決済の効率化が見込める地域をメインに扱っていく。

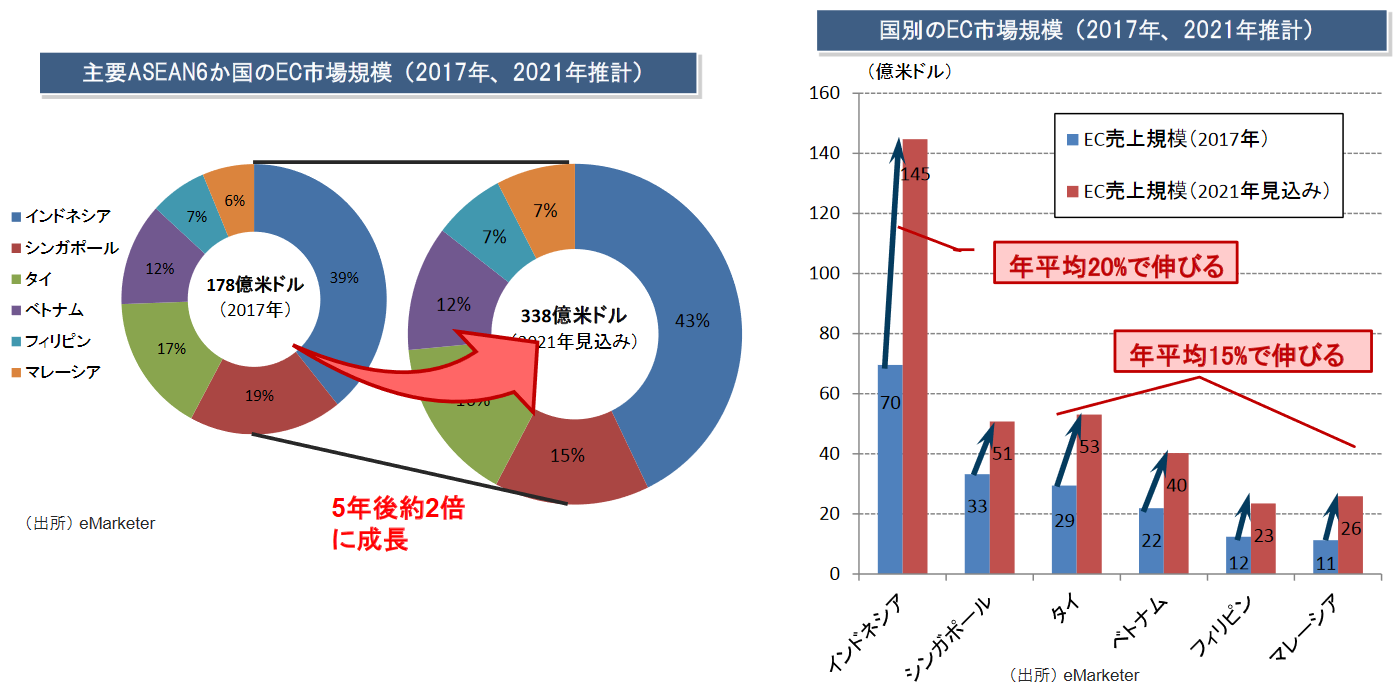

近年のASEAN加盟国は、高い経済成長によりEC黎明期を迎えている。大和総研が行った「平成29年度ASEANにおけるデジタルエコノミーにかかる政策動向調査」によると、インドネシア、シンガポール、タイ、ベトナム、フィリピン、マレーシアの6か国においては、EC市場規模が2017年の178億USドルから2021年にはおよそ2倍の338億USドルに成長すると推測されている。インドネシアを筆頭にシンガポールとタイが先行する形で市場規模が拡大しており、年平均15~20%の成長が見込めるという。

▲大和総研の平成29年度ASEANにおけるデジタルエコノミーにかかる政策動向調査より

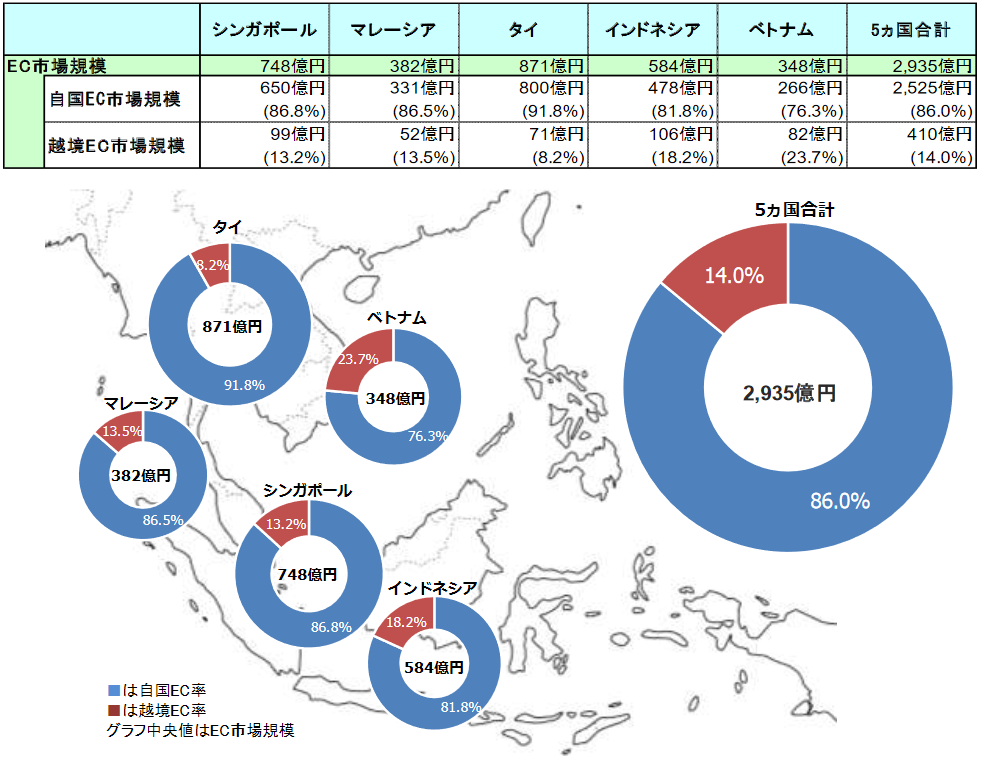

さらに越境ECに絞って見ていこう。経済産業省が行った「平成25年度日アセアン越境電子商取引に関する調査」によると、アジア5か国における2013年のEC市場規模は2,935億円、そのうち越境EC市場規模は14%にあたる410億円であった。日本のEC市場はある程度成熟しているので、EC黎明期を迎えたアジア地域は今後の成長率という視点においてビジネスチャンスがあると捉えることができる。

▲経済産業省の平成25年度日アセアン越境電子商取引に関する調査より

また、中国と同様に日本から地理的に近い香港や台湾にも注目すべきである。これらはもともと一定のインバウンドがあった国だが、現在はコロナ禍で急激にその数を減らしている。そんな中、自国にいながら日本製品を購入できる越境ECはポテンシャルを秘めているといえるだろう。

アジア地域の決済事情

まず重要なポイントとして、アジア地域の越境ECではウォレットや銀行送金といったクレジットカード以外の決済手段を揃える必要がある。EC黎明期ゆえにクレジットカード普及率が低く、非クレジット決済が主流のためだ。

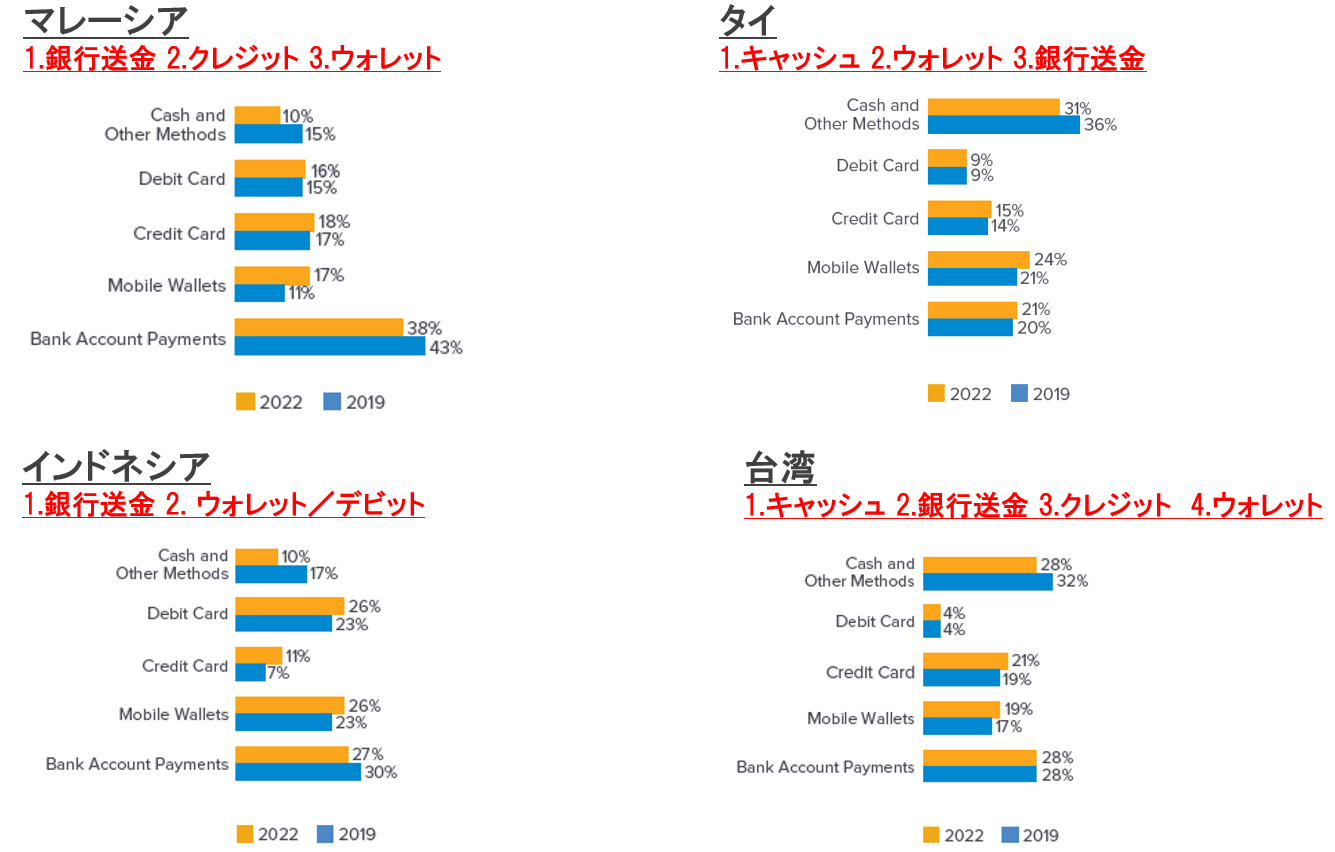

アジア地域のオンライン決済におけるトレンドを見てみよう。ASEANの中ではEC市場を牽引する位置にあるインドネシアだが、クレジットカードの利用率は2019年の時点で7%、2022年でも11%という推測で、普及率は依然として低い状況にある。その反面、どの地域でも銀行送金やスマホ決済は利用率が高いことがわかる。アジア地域では全体的にモバイルコマースが浸透しているため、スマホ決済と相性のいいウォレットを揃えることは、コンバージョンアップにもつながる重要なポイントとなるだろう。

▲オンライン決済において利用される決済手段の国別調査

出展:IDC White Paper, sponsored by NTT Data, Asia in a New Era of Digital Payments, April 2020

越境ECにおける決済効率化の必要性

通貨も文化も異なるアジア地域の越境ECでは、消費者が利用しやすい決済手段を複数揃えたうえで、なおかつ企業側もシームレスな決済処理ができる体制を整える必要がある。決済手段ごとに異なる業者と接続していたのでは、開発コストがかかることや、業者ごとに決済レポートのフォーマットや入金タイミングが異なるため、毎月の照合・清算に時間がかかってしまい、経理処理の負担が大きくなるからだ。そこで注目したいのが、クレジットカード決済に加え多彩なキャッシュレス決済手段の提供を可能にする、決済代行会社の存在である。

決済代行会社を活用するメリットは、主に「決済処理の効率化」「契約・開発・運用まわりの省力化」「セキュリティの確保」にある。決済処理については前述した通りだが、国内サービスと勝手が異なるため決済機関の選定から契約・運用にかかる負担が大きく、手続きがスムーズに行かないケースも珍しくない。また、海外のビジネスでは特にセキュリティ面を意識する必要があるため、高度なセキュリティ対策が期待できる決済代行会社がもたらす恩恵は大きいといえる。

決済代行会社を選ぶ際のポイント

クレジットカード以外の決済にも複数対応する必要があるアジア地域の越境ECでは、システム導入の負担が少ない決済代行会社を活用するのが理想的である。ここでは、決済代行会社を選ぶ際にどのようなポイントに着目すべきかを見ていく。

決済手段のカバレッジ

事業者によって提供している決済手段の種類や数は差がある。また同じ事業者の中でもクレカのみ提供している国、クレカ・非クレカ決済を多数そろえている国、と国によってラインアップが異なってくるケースがある。自社のターゲット国においてどのような決済手段を提供しているのか、各社に問い合わせるといいだろう。アジア地域の越境ECではウォレットや銀行送金など非クレカ決済の利用率が高いため、非クレカ決済が充実している事業者が望ましいといえる。

現地法人の要否

非クレカ決済の場合、越境ECの進出先で現地法人が必要になるケースがある。決済代行会社の契約形態やその国の法規制によって異なってくるため、決済代行会社に確認するのがベストだろう。

現地の金融機関との契約の要否

決済手段を利用するにあたり、現地の金融機関との契約がいる場合がある。決済代行会社との契約のみで済むケースと、決済代行会社に加えて現地の金融機関とも契約が必要なケースが存在する。決済代行会社によっては、金融機関との契約をサポートしてくれるので、確認するとよいだろう。

両替の対応

清算可能な通貨は決済手段ごとに決まっている。日本円での清算に対応している決済手段と日本円には対応していない決済手段があり、後者の場合は現地法人で現地通貨の口座を用意するほか、日本円への両替も必要になってくる。決済代行会社によっては日本国内の口座への送金から日本円への両替まで一括サポートが可能な会社もあり、その場合現地通貨の口座が不要なケースもある。決済処理の効率化にも関わってくるため、両替の対応可否とその場合の両替手数料を含めて必ず確認するようにしたい。

売上の入金タイミング

月に一度清算するサービス、日ごとに清算するサービスなど、決済手段によって清算サイクルもさまざまである。売上の入金タイミングと合わせて最低送金金額と送金手数料についても確認しておき、「最低送金金額や送金手数料が決まっている場合は清算を月に一度でまとめる方がよい」といった適切な判断が行えるようにしたい。また、EC事業者の望むタイミングで売上を入金してくれる決済代行会社もあるため、必要に応じて検討するといいだろう。

越境ECでのチェックアウトフロー

現地の消費者が利用しやすいことはもちろんだが、商品特性に応じた決済手段の適切な選定はEC事業者にとっても重要なポイントである。ここでは、非クレカ決済で発生するチェックアウトフローと、それぞれが持つ特徴を見ていく。

ウォレット

- リダイレクト…ウォレットのサイトにリダイレクト後、ユーザー名+パスワード、携帯番号+SMSなどで認証する

- QRコード読み取り…ECサイト上でQRコードを表示した後、購入者がスキャンする

- モバイルアプリの起動…EC事業者のアプリからウォレットのアプリを自動で起動させる

モバイルコマースとの相性がよくアジア地域での越境ECに欠かせないウォレットは、主に上記の3つに分けられる。ウォレットはカードや請求書の情報を入力する手間が省けるためコンバージョンアップにつながりやすいほか、入金まで時間がかからないことから、入金確認まで商品を確保しておくことが難しい場合などに適している。

オンラインバンキング

オンラインバンキングでは、銀行Webサイトへのリダイレクトからユーザー名+パスワード+SMSによる認証を行うケースが多い。例えばマレーシアでは、FPXという口座引き落としがメジャーである。オンラインバンキングはECサイト上で口座番号を知らせることがないため、セキュリティ面で信頼度の高い手段だ。また、オンラインバンキングもウォレットと同様、入金まで時間がかからない特徴を持つ。

カウンター払い(コンビニ・スーパーでの支払い)

EC事業者もしくは決済代行会社により、支払い方法が提示される。ウォレットやオンラインバンキングと比べると入金までに時間がかかるが、入金完了後は決済代行会社から決済の完了連絡が届く。また、カウンター払いは一般的に返金に対応していないという特徴もある。

指定口座への銀行振込

カウンター払いと同様、EC事業者もしくは決済代行会社により支払い方法が提示される。その他、入金まで時間がかかる点や原則として返金に対応していないなども、カウンター払いと同様である。

アジア地域へのEC進出は決済の効率化がカギとなる

今後の経済成長が見込めるアジア地域の越境ECだが、それゆえクレジットカード決済の普及率が低く、現地事情を知らずに進出したのではつまずきやすい。現地でのメジャーな決済手段を自社ECに取り入れることはもちろんだが、現時点では日本円の両替に対応していないサービスも少なくないため、それに付随する自社の業務負担軽減も課題として認識しておく必要がある。言語や文化の壁だけでなく、このこともアジア地域における越境ECを難しくしている要因のひとつなのだ。

スマホの普及からEC市場規模が急激に成長した中国のように、EC黎明期を迎えたアジア各国にもビジネスチャンスが潜んでいると考えることができる。越境EC支援サービスも多く存在するので、現地の事情を理解したうえでそれらをうまく活用することが、今後の事業成功のカギとなるだろう。本記事が、その礎を築く手助けとなれば幸いである。

アジアに強い決済サービス「NTTデータ グローバル決済ゲートウェイ」とは

NTTデータグローバル決済ゲートウェイは、ビジネスアプリケーションやテクノロジーを用いたソリューションを多数提供しているNTTデータによる決済代行サービスだ。

NTTデータグローバル決済ゲートウェイは日本を含めたアジアの多彩な決済手段を揃えており、ワンストップで各国展開できることが特徴。クレジットカードやe-Wallet、オンラインバンキングなど各国のメジャーな決済手段がシングルAPIで利用できるため、開発コストを削減できる。現地法人なしでも導入可能な決済手段を多数用意しており、現地の金融機関との契約が必要な場合も、日本語を含めた各種言語でサポート可能だ。また、NTTデータ側で日本円に両替して希望のタイミングで一括振込可能なため、決済手段ごとに異なる清算通貨が指定されている場合や日本円に対応していない場合でもスムーズな決済処理が行える。要望に合わせた柔軟なカスタマイズが可能なので、アジア地域への越境ECを検討している多くの事業者にとって、有力な選択肢のひとつとなるだろう。。

※この記事は、アジア地域への決済代行サービス「NTTデータグローバル決済ゲートウェイ」を展開するNTTデータ社から情報提供を得て作成した記事である。アジア地域への進出する際の知っておきたい決済事情やヒントに関する資料は以下からダウンロード下さい。