スマートフォンがオンライン小売トラフィックの大部分と売上の42%を牽引

Adobe(米国コンピュータ・ソフトウエア企業)の最新予測によると、米国におけるホリデーシーズンのeコマース支出は、1,890億ドルを超える見込みだという。これは、前年比33%の成長に相当する。さらに、COVID-19の影響で実店舗が大規模閉店を継続し、併せて消費者に再び景気刺激策としての給付金が支払われる場合、オンライン売上は前年比40%増の2,000億ドルを上回るとみられている。

不透明な消費見通し

The Conference Board(米国民間調査機関)によると、10月には消費者信頼度指数が減少しており、ホリデーシーズン予測に相反するデータも存在する。Feedvisor(オンラインショップの価格設定を人工知能に任せる「Algo-Commerce(アルゴ・コマース)」を実現するツール)などの複数の調査では、米国消費者の大多数は、少なくとも、昨年と同等の支出をすると予測されている。しかしながら、他の調査では(例えばリアルタイム市場調査企業のSuzy)、2019年と同等、もしくはそれ以上支出すると予想されるのはごくわずかの消費者だと主張。同社の最新ショッピング調査では、消費者の53%はホリデーシーズンに「どのくらい消費するかわからない」、あるいは「消費する予定がほぼない」と回答し、「例年よりも多く支出する予定」と回答した消費者は、13%に留まった。

サイバーウェークでの大躍進

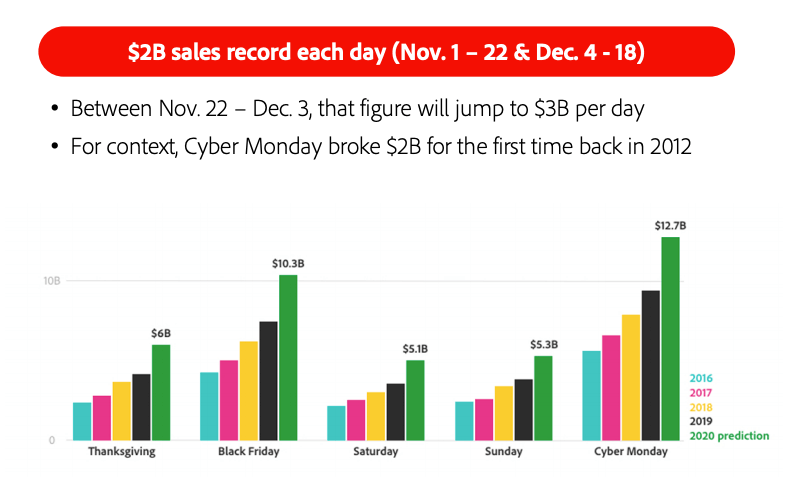

COVID-19で大幅に、あるいは完全に影響を受けた新たなショッピングパターンにより、eコマースが昨年をはるかに上回る利益を上げることは間違いないだろう。Adobeは、とりわけ大規模なセールが行われるブラックフライデー(11月27日/感謝祭翌日の金曜日)やサイバーマンデー(11月30日/感謝祭の次の月曜日)といった、従来の感謝祭ウィークは、昨年を上回る大きな利益が出ると予測している。しかし、パンデミックの影響下で、ブラックフライデーでは実店舗の顧客が大幅に減少し、「特価品目当てに押し寄せる来店者」も減少するとみられる。実店舗での特価品セールの多くはオンラインに移行し、オンラインショッピング増加に拍車をかけることになるだろう。さらに、Walmart(世界最大のスーパーマーケットチェーン)やTarget(米国最大のディスカウントストアチェーン)、Kohl’s(米国デパート小売チェーン)、JCPenney(米国大手百貨店チェーン)を含む多くのモールや小売業者は、今年の感謝祭は店を閉めるとみられている。

サイバーウィークのオンラインショッピング予測

存在感を増すBOPIS

また、BOPIS (オンラインで注文した商品を店頭で受け取るサービス)や、カーブサイド・ピックアップ(オンラインで注文した商品を店舗の駐車場で受け取るサービス)も増加していくとみられており、これらのサービスは実店舗にとってライフラインになり得る。Adobeによれば、BOPISは2019年と比較して40%増で、買い物客は「ビッグセールの日に、BOPISやカーブサイド・ピックアップサービスを提供する小売業者を利用する可能性が9%高くなる」とのこと。同社による9月の消費者調査では、「オンライン顧客の30%は、宅配サービスよりもBOPISやカーブサイド・ピックアップサービスの利用を好む」ことが明らかとなった。

スマートフォンは、オンライン小売トラフィックの大半(60%以上)を牽引し、実際の売上高の42%を占めると予測されている。Adobeの予測では、スマートフォンショッピングの収益は、前年比55%の成長が見込まれるとのこと。これは明らかに、小売業者がモバイルショッピングエクスペリエンスにおいて、「ベストプラクティス」を提供できるかどうかと大きく関連しているだろう。

小規模小売業者は売上増加の見込み

Adobeは、大規模小売業者よりも、売上高1,000~5,000万ドルの小規模小売業者の売上高の伸び率が高くなると予想している。同社の10月消費者調査レポートでは、回答者のうち51%が、「スモールビジネスサタデー(感謝祭の直後の土曜日)に地元の小売業者で買い物をする予定」と回答し、33%の消費者は「ホリデーシーズン期間に、意図的に小規模小売店を選択し買い物を行う予定」と回答。しかしながら、第4四半期は小売業者にとって厳しい状況になると示す他調査やデータもある。

Adobeによれば、平均注文額は2019年と比較して横ばいではあるものの、新規オンライン顧客の大量流入が収益を押し上げているという。同社のレポートでは、5月に新規買い物客のオンライン支出が、既存のロイヤル顧客の支出を2倍上回ったと報告している。

こうした調査結果と予測は、Adobe AnalyticとAdobe Commerce Cloudを使用する小売業者の分析に基づいたものである。同社によると、このデータセットは1億個のSKU(Stock Keeping Unit:受発注や在庫管理を行う際の最小管理単位)や、米国小売ウェブサイトへの1兆回におよぶ訪問、米国のオンライン小売業者トップ100社のうち80社の取引データを示しているという。また、10月には米国の消費者1,000人を対象とした付属調査も実施された。

留意すべき理由

今年は、消費者信頼度やCOVID-19による再ロックダウンの可能性など、予断を許さない1年だ。一方で、eコマースの成長は確実であり、複数の調査では、ホリデーショッピングがPrime Dayに続き、すでに進行中であることが確認されている。

小売業者は、こうした今年の状況下で優勢となるために、利用可能な全てのマーケティングツールを利用する必要がある。これには、Google Shoppingのローカル在庫広告や商品フィード、割引、配送インセンティブ、そしてBOPIS とカーブサイド・ピックアップが含まれる。従来の小売業者にとって、Google My Businessの最適化は非常に重要である。在庫とサプライチェーンのマネジメントも成功の鍵となるため、需要を満たすための十分な商品があるかどうかを確認する必要があるだろう。

※当記事は、英国メディア「Marketing Land」の10/28の記事を翻訳・補足したものです。